Il reste moins d’un mois au secteur privé pour mettre en œuvre la 6ème Directive anti-blanchiment (6AMLD) puisque les établissements financiers et entreprises concernés ont jusqu’au 03 juin 2021 pour se conformer aux exigences de la réglementation. Bien que la Commission européenne (CE) n’ait pas communiqué sur l’état de la transposition de la 6ème Directive dans la législation nationale des États membres, les entreprises présentes dans l’Union européenne doivent absolument être « prêtes pour la 6ème Directive ». Puisque la 6AMLD renvoie l’UE à des questions de fond sur la nature et l’ampleur du blanchiment d’argent en tant qu’infraction, il est important d’étudier l’impact de cette directive tant sur l’environnement réglementaire que sur la capacité des entreprises à s’y conformer. Tout en ne créant pas de nouveaux risques de criminalité financière, la directive précise un large éventail de risques à prendre en compte. Elle renforce par ailleurs les sanctions contre les entreprises réglementées qui n’atténuent pas correctement les risques de blanchiment d’argent et de financement du terrorisme. Le présent article aborde les changements introduits par la 6AMLD. Il donne un aperçu général de cette directive, détaille les infractions sous-jacentes et traite des sanctions encourues par les personnes physiques et les personnes morales qui ne respecteraient par les mesures LCB/FT de même que des conséquences de ces manquements pour les entreprises.

L’introduction de la directive 6AMLD en octobre 2018, quelques mois seulement après l’adoption (en mai) de la directive 5AMLD, était en grande partie une réponse au blanchiment de 200 milliards d’euros dans le cadre du scandale de la Danske Bank, un scandale qui continue d’avoir des répercussions aujourd’hui. L’UE estime que « le blanchiment d’argent demeure très préoccupant ». Cette situation, qui nuit à la réputation, à la stabilité et à l’intégrité du système financier, représente en outre une menace pour la sécurité en Europe. En abordant la question sous l’angle du droit pénal, la directive 6AMLD visait à faciliter la coopération transfrontalière pour lutter plus efficacement contre le blanchiment d’argent. La directive stipule qu’elle « vise à ériger en infraction pénale tout acte de blanchiment de capitaux lorsque celui-ci est commis intentionnellement et en sachant que les biens provenaient d’une activité criminelle » et à introduire des « sanctions dissuasives ».

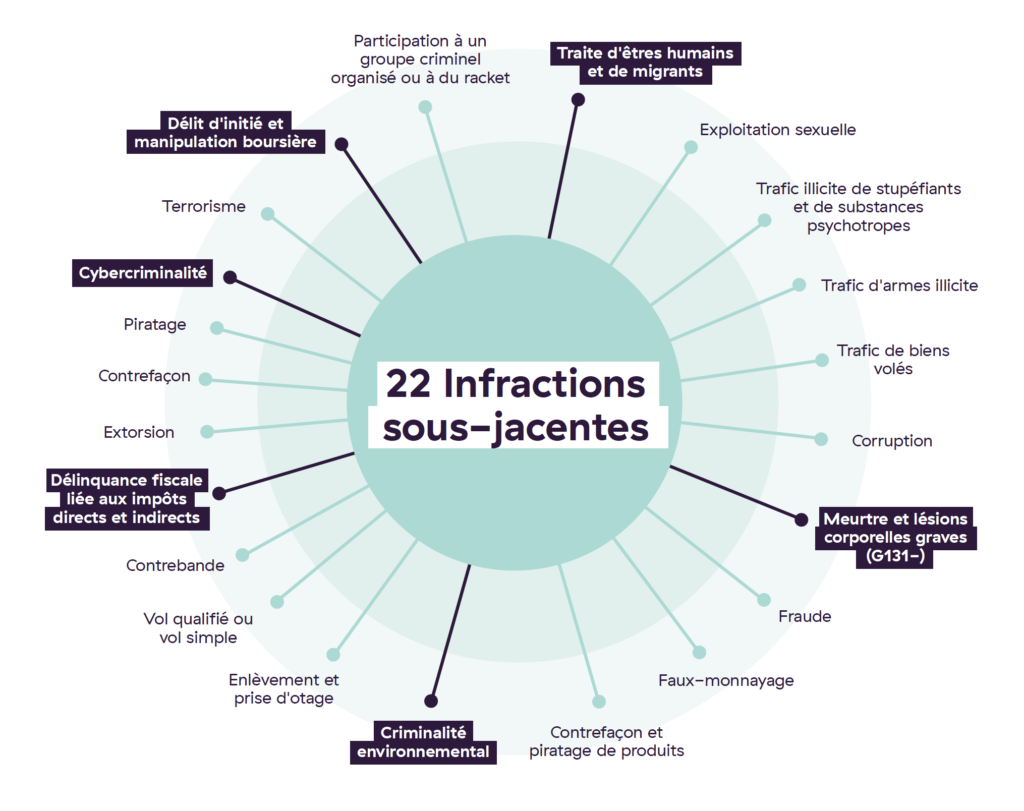

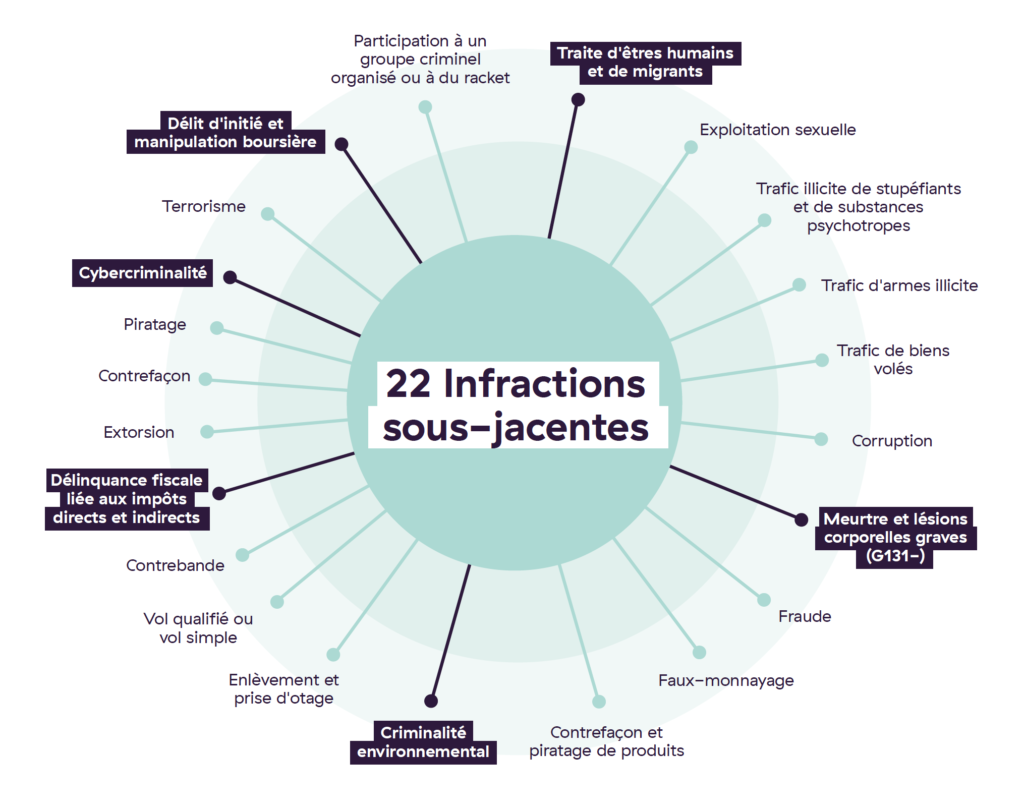

La directive 6AMLD a défini les termes-clés et 22 infractions sous-jacentes (ou principales) en matière de blanchiment d’argent. En développant un cadre juridique plus complet, l’UE cherche à uniformiser la criminalisation du blanchiment d’argent sur l’ensemble des États membres et à lever les obstacles à une coopération juridique internationale en matière de LCB/FT. Le terme « activité criminelle » a été défini comme « tout type de participation criminelle à la commission d’une infraction passible d’une peine de privation de liberté » d’une durée maximale supérieure à 6 mois ou à un an (selon la juridiction), conformément au droit national. L’UE a par ailleurs défini les biens criminels comme des « actifs de toute nature » issus d’activités criminelles, et pas seulement de la monnaie fiduciaire.

Dans le contexte du blanchiment d’argent, une infraction sous-jacente est un acte criminel dont les produits peuvent être poursuivis au titre de l’une des infractions de blanchiment d’argent. Si de nombreux crimes énumérés sont relativement familiers (trafic de drogue, fraude, contrefaçon, terrorisme, extorsion, etc.), la directive 6AMLD a instauré plusieurs crimes nouveaux représentés dans le schéma ci-dessous.

La directive 6AMLD stipule que toute infraction pénale en vertu du droit national doit également être considérée comme une infraction sous-jacente de blanchiment d’argent. De plus, le concept d’« extraterritorialité » qu’elle a introduit signifie qu’un pays peut poursuivre des comportements considérés criminels sur son territoire national ou dont l’auteur est l’un de ses ressortissants. La directive 6AMLD précise que « chaque État membre prend les mesures nécessaires pour établir sa compétence à l’égard d’une infraction commise « en tout ou partie sur son territoire », ce qui peut s’appliquer au serveur de données.

La directive 6AMLD détaille formellement les principales infractions de blanchiment d’argent que les pays doivent criminaliser et élargit le champ d’application des actes qui doivent être considérés comme des infractions. Les infractions sont énumérées ci-dessous :

La directive 6AMLD a créé spécifiquement pour les facilitateurs et les gardiens professionnels la nouvelle infraction de « complicité, incitation et tentative » liée aux infractions susmentionnées. Elle introduit également le concept d’« autoblanchiment » qui est le fait pour un criminel de rendre propres les produits générés par son activité criminelle. Ces changements visent à attirer l’attention sur les facilitateurs professionnels de systèmes de blanchiment de capitaux et sur les complices par ailleurs « innocents » qui sont susceptibles d’aider à dissimuler des actifs illicites. Toutefois, ces modifications pourraient avoir des conséquences pour les établissements financiers et autres entreprises soumises à une obligation de vigilance dont les programmes LCB/FT comportent des manquements flagrants et persistants. La directive 6AMLD précise en outre qu’il est possible de poursuivre les personnes soupçonnées d’avoir commis l’une des infractions de blanchiment d’argent même en l’absence de condamnation pénale pour l’infraction sous-jacente.

La directive 6AMLD étend la responsabilité des personnes physiques aux personnes morales. Elle élargit les motifs de poursuite des entreprises à l’incapacité des dirigeants à empêcher le blanchiment d’argent par leurs personnels subalternes. La responsabilité des entreprises peut être engagée même si la « tête pensante » de l’infraction n’a pas été identifiée ou condamnée. La défaillance de l’entreprise à prévenir le blanchiment d’argent ou le financement du terrorisme n’empêche pas les pays d’engager des procédures pénales contre les personnes qui travaillent dans l’entreprise.

La directive 6AMLD prévoit des sanctions plus sévères « effectives, proportionnées et dissuasives » à l’encontre des personnes physiques et des personnes morales. Pour les personnes physiques, le renforcement des sanctions civiles et pénales porte les peines d’emprisonnement de un à quatre ans et, entre autres mesures, des amendes, l’interdiction de se porter candidat à des fonctions électives ou d’occuper un poste de fonctionnaire ou la déchéance professionnelle peuvent être prononcées. Les entreprises quant à elles sont passibles d’une exclusion de l’accès aux financements publics, d’une fermeture temporaire des établissements ayant servi à commettre l’infraction, du gel et de la confiscation des produits de l’infraction, voire d’une fermeture définitive.

Les conséquences pour les entreprises visées par la directive 6AMLD sont de plusieurs ordres. Sont notamment concernées les entreprises présentes dans l’UE ou celles dont les employés sont des ressortissants de l’UE et qui exercent des activités susceptibles de constituer des infractions sous-jacentes, même si ces infractions n’ont pas été criminalisées localement. Dans le cadre de leurs évaluations globales des risques, les entreprises étrangères doivent quant à elles s’assurer qu’elles peuvent identifier leurs opérations, leurs collaborateurs et leurs clients dans l’UE pour quantifier leur exposition aux risques réglementaires et juridiques de l’UE. L’adoption de ces nouvelles infractions est importante en particulier pour les « entreprises ou professions non financières désignées » (EPNFD) dans les secteurs des services aux entreprises, des services juridiques, de la comptabilité et des services professionnels – autrement dit, toute entreprise qui fournit des conseils et une assistance à d’autres entreprises dans des domaines tels que la création de sociétés, l’organisation ou la structuration des finances des entreprises (la fraude fiscale étant également une infraction sous-jacente). Les établissements financiers et les fournisseurs de services d’actifs virtuels (VASP) sont aussi sous les feux de la rampe et l’introduction de la responsabilité pénale des entreprises signifie que les programmes LCB/FT mis en place par les entreprises doivent être conformes aux législations européenne et locale et soumis à des tests d’assurance et à des contrôles réguliers.

Selon la nature de l’activité, de la clientèle, des opérations commerciales, etc., la directive 6AMLD peut étendre le champ d’application et l’ampleur de ce que recouvre le risque de criminalité financière pour une entreprise. S’il est peu probable que les entreprises évaluent les risques pour les 22 infractions sous-jacentes, elles doivent néanmoins comprendre leur exposition potentielle. Après avoir estimé les risques pour leur activité en vérifiant leurs types de clients, leurs produits, leur juridiction, leurs canaux de distribution et leurs opérations, les entreprises doivent évaluer leurs cadres LCB/FT. Cet examen pourrait entraîner la modification des obligations de vigilance à l’égard de la clientèle (CDD)/de la connaissance du client (KYC) et de l’évaluation du risque client lors de son intégration et de manière continue pour s’assurer que les contrôles de l’entreprise restent proportionnés. Il peut également nécessiter une utilisation plus large de la technologie et des contrôles tels que le filtrage de la couverture médiatique négative (AMS) et la supervision des transactions (TM) pour détecter les infractions sous-jacentes.

Compte tenu des sanctions pénales et civiles prévues pour les personnes morales et physiques, les entreprises doivent veiller à mettre en place tout un ensemble de systèmes et de contrôles et à ce que le personnel reçoive une formation spécifique à ses fonctions. Dans le pire des cas, ne pas respecter ces dispositions pourrait entraîner la fin d’une carrière, une peine d’emprisonnement ou la fermeture définitive de l’entreprise. Dire « je ne savais pas » ne sera pas une défense recevable. L’introduction de la directive 6AMLD pourrait donner lieu à une multiplication d’actions pénales contre des entreprises pour des manquements en matière de LCB dans les pays de l’UE. Compte tenu de cette directive, les hauts dirigeants devraient se concentrer sur la question de savoir si leur entreprise fait tout ce qu’elle doit pour gérer efficacement les risques de criminalité financière dans leur globalité.

Pour plus de détails sur la 6AMLD, veuillez consulter notre rapport précédent sur la directive 6AMLD. Ce document contient des orientations sur la manière de réfléchir aux risques pour l’entreprise et sur la façon d’évaluer les risques pour envisager les questions stratégiques.

Publié initialement 20 mai 2021, mis à jour 20 janvier 2023

Avertissement : Ce document est destiné à des informations générales uniquement. Les informations présentées ne constituent pas un avis juridique. ComplyAdvantage n'accepte aucune responsabilité pour les informations contenues dans le présent document et décline et exclut toute responsabilité quant au contenu ou aux mesures prises sur la base de ces informations.

Copyright © 2024 IVXS UK Limited (commercialisant sous le nom de ComplyAdvantage)